- Chile:

La norma permite que vendedores -como los Piñera- posterguen los tributos hasta cuando decidan retirar el dinero14 de Marzo de 2022

Informe reservado del SII: venta de Dominga en paraíso fiscal no pagó impuestos cuando el dinero llegó y se distribuyó en Chile

Un oficio reservado del Servicio de Impuestos Internos (SII) enviado a la Fiscalía, al que CIPER tuvo acceso, detalla el camino que siguieron los casi US$140 millones pagados en las Islas Vírgenes Británicas cuando la familia de Carlos Délano compró Minera Dominga a un grupo de inversionistas, entre los que estaban los Piñera Morel. Una cuidadosa planificación tributaria permitió que el dinero fuera remesado y repartido en Chile sin obligar al pago inmediato de impuestos. Según el informe del SII, la legislación vigente cuando se concretó el negocio permitía aplazar los tributos hasta que los beneficiarios finales retiraran sus utilidades. En el entorno del ex presidente Piñera no han aclarado si pagaron ese impuesto final. El ejecutivo de mayor confianza de la familia, Nicolás Noguera, declaró a la Fiscalía que no lo sabía.

Por

Nicolás Sepúlveda - CIPER

El pasado 18 de noviembre, apenas dos días después de que el Senado rechazó la acusación constitucional contra el entonces presidente Sebastián Piñera, el Servicio de Impuestos Internos (SII) envió un oficio reservado a la Fiscalía en el que informó que los impuestos por la compraventa de la Minera Dominga realizada en el paraíso fiscal de Islas Vírgenes Británicas no se pagaron cuando ese dinero fue remesado a Chile ni cuando se repartió entre los inversionistas que vendieron. El documento del SII indica que, según las normas vigentes en la época de la transacción, los impuestos debían pagarse cuando las personas naturales, dueñas de las sociedades que recibieron el pago, retiraran el dinero. Por lo mismo, si el monto se mantiene invertido, o se reinvierte, sin que se produzcan retiros, no se hace efectivo el pago de impuestos.

En esa operación, efectuada en 2010 por un monto que bordeó los US$140 millones, la familia de Sebastián Piñera fue parte del grupo de inversionistas que vendió la minera. Y hasta ahora no está claro –el documento del SII no lo menciona–, si los Piñera Morel retiraron el dinero y pagaron los impuestos. Las autoridades del gobierno saliente, así como el principal representante de los negocios de la familia, Nicolás Noguera, tampoco lo aclararon. En los hechos, 12 años después de la transacción, es posible que los Piñera Morel, así como otros inversionistas que participaron en el negocio, sigan manejando ese dinero sin haber pagado aún los tributos correspondientes.

“Las mencionadas utilidades se gravarán con impuestos finales, sin derecho a crédito por Impuesto de primera categoría, cuando sean percibidas por los contribuyentes de dichos tributos”, dice el oficio reservado, al que CIPER tuvo acceso, y que lleva la firma del jefe de Departamento de Defensa Judicial Penal del SII, Gonzalo Mardones.

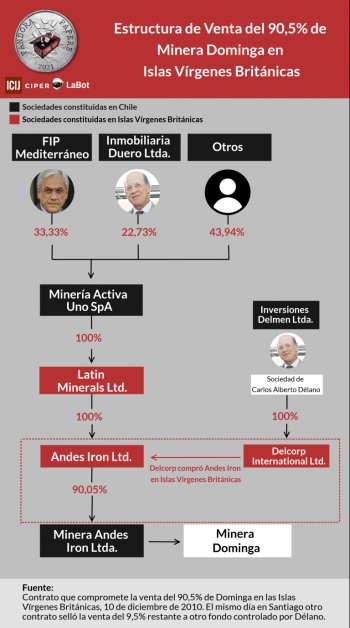

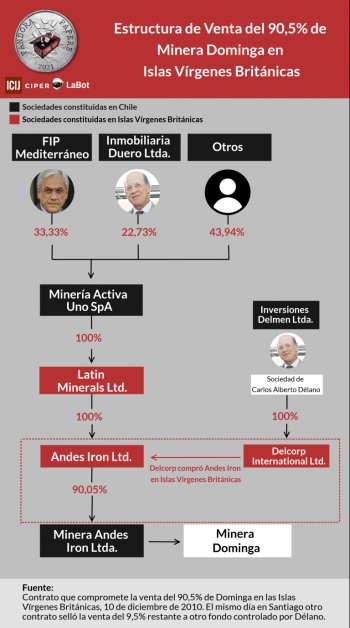

La compraventa de Dominga se ejecutó en dos operaciones desarrolladas en paralelo: una parte se hizo en Chile, pero representó solo el 9,5% del total de la transacción; la otra se hizo en las Islas Vírgenes Británicas y correspondió al restante 90,5%. Esta última parte permaneció bajo secreto durante 11 años y solo se conoció gracias a un reportaje difundido por CIPER y La Bot (

vea aquí ese reportaje) dentro de la investigación periodística mundial Pandora Papers.

Ahora, el oficio enviado por el SII revela que solo hay certeza de que la parte del contrato que se suscribió en Chile ha pagado los impuestos correspondientes y que es probable que aún no se tribute por el resto. Por la operación ejecutada en nuestro país se pagaron $993 millones.

El documento del SII, al que CIPER tuvo acceso, es una respuesta a las consultas de la fiscal regional de Valparaíso, Claudia Perivancich, quien lidera una investigación sobre eventuales delitos como cohecho, soborno e ilícitos tributarios en la transacción de Dominga. La misma fiscal llevaba hasta la semana pasada la indagatoria por la posible responsabilidad penal de Piñera y otras autoridades de su gobierno en las violaciones de derechos humanos ocurridas durante el estallido social de 2019.

La investigación por eventuales incumplimientos tributarios en la venta de Dominga fue iniciada de oficio por el Ministerio Público, luego de la publicación del reportaje de CIPER y La Bot que reveló el contrato suscrito en el paraíso fiscal. La cláusula más delicada de ese contrato de compraventa condicionaba el pago de la última cuota por la minera a que el sector donde se emplazaría el proyecto no fuera declarado zona de protección ambiental, una decisión que estaba en manos de la primera administración de Piñera.

Luego de la publicación de ese reportaje el 3 de octubre de 2021, vino una avalancha fiscalizadora. El 5 de octubre el abogado Luis Mariano Rendón se querelló en contra de Piñera. El mismo día el SII anunció que estaba analizando los antecedentes. El 8 de octubre el Ministerio Público abrió la investigación de oficio que quedó a cargo de la fiscal Perivancich. Y el 13 de octubre un grupo de diputados presentó la acusación constitucional contra el entonces Presidente. La defensa legal y política del mandatario fue igual de vehemente.

Uno de los abogados de Piñera, Juan Domingo Acosta, lideró una ofensiva comunicacional que intentó instalar la idea de que la compraventa de Dominga ya había sido revisada por la justicia en un proceso de 2017, en el que Piñera había sido sobreseído, y desde La Moneda realizaron vocerías apuntando que el reportaje no ofrecía “ningún antecedente nuevo”. La discusión pública comenzó a girar en torno a si la operación en Islas Vírgenes Británicas había pagado los impuestos correspondientes. Especialmente taxativo en ese punto fue el entonces vocero de gobierno, Jaime Bellolio:

“Yo no veo ningún tipo de problema que se muestre cuando se hizo la remesa. Los impuestos, obviamente, no son por la transacción, son al final del año, (porque) tienen que ver con la empresa misma que hace su declaración de impuestos. Pero, de nuevo, ¿por qué se hace allá (en un paraíso fiscal)? Porque se esperaba que pudiera haber, por ejemplo, un inversionista extranjero (interesado en comprar). Eso no ocurre y las reglas que existían en al año 2010 es que (los impuestos) eran en base devengada, es decir, que

cuando tú retirabas o remesabas esos ingresos esos pagaban impuestos y eso se hizo a las 48 horas después”, señaló Bellolio ,en entrevista con

T13 Radio (el destacado es de CIPER).

Esas declaraciones llamaron la atención entre los funcionarios de Impuestos Internos, porque lo afirmado por el ex ministro, que los impuestos se habían pagado 48 horas después de remesado o retirado el dinero, no era correcto.

¿POR QUÉ LA VENTA EN ISLAS VÍRGENES NO PAGÓ IMPUESTOS?

La respuesta a esa pregunta aparece en el oficio reservado enviado por el SII a la Fiscalía el 18 de noviembre de 2021. Allí se desmenuza la compraventa de minera Dominga a partir de las declaraciones presentadas ante el organismo fiscalizador por cada una de las sociedades que participaron del negocio.

La dueña de Dominga era la sociedad

Minera Andes Iron Limitada, la que a su vez era controlada por

Minería Activa Uno. Esta última estaba compuesta por un grupo de inversionistas, entre los que estaba la familia Piñera Morel, los que decidieron vender a la familia Délano, encabezada por un viejo amigo de Piñera: Carlos Alberto Délano, el mismo que fue condenado por ilícitos tributarios en el Caso Penta.

En territorio nacional, el grupo de inversionistas que participaban en Andes Iron a través de

Minería Activa Uno, vendió su parte al

Fondo de Inversión Privado (FIP) Rucapangui, de la familia Délano, en

$6.675 millones. La operación en las Islas Vírgenes se realizó utilizando sociedades espejo abiertas en el paraíso fiscal: por parte de los inversionistas la que vendió fue

Latin Minerals Ltd. y la que compró fue

Delcorp International Ltd. (de los Délano).

La sociedad Latin Minerals era controlada desde Chile por el Fondo de Inversión Privado (FIP) Latin Minerals, el que a su vez era propiedad de Minería Activa Uno. Fue analizando las declaraciones de ese fondo de inversión que el SII pudo desarmar la madeja tributaria de la operación. En el oficio que le envió a la fiscal Perivancich, el SII explica por qué la compraventa realizada en las Islas Vírgenes no tributó en Chile.

Allí se señala que en su Declaración Jurada Anual Sobre Fondos de Inversión Privados, presentada ante el SII el 16 de marzo de 2012, el FIP Latin Minerals (Chile) declaró haber recibido desde Latin Minerals Limited (Islas Vírgenes Británicas) la cantidad de $63.754.705.665 (unos US$138 millones, según el valor de cambio de la época). Ese fue el monto que involucró la compraventa hecha en el paraíso fiscal. Esa suma, dice el oficio del SII, “no se afectó en nuestro país con impuesto alguno, atendido que la norma vigente a la fecha de esta operación, que establecía el régimen tributario aplicable a las ‘ventas indirectas’ -efectuadas en el extranjero- de activos subyacentes chilenos, gravaba estas operaciones en el país cuando el comprador era residente o domiciliado en Chile, situación que no aconteció en la referida compraventa”.

Es decir, la legislación vigente en nuestro país cuando se realizó la compraventa solo exigía el pago de impuestos si las partes involucradas en el negocio tenían residencia legal en Chile, y como el contrato firmado en Islas Vírgenes utilizó sociedades constituidas en ese paraíso fiscal, no correspondía el pago de tributos. Luego, el oficio señala que “la utilidad obtenida en la compraventa realizada en Islas Vírgenes Británicas constituyó renta de fuente extranjera”.

Después, cuando el dinero ingresó a Chile y entró al Fondo de Inversión Privado (FIP) Latin Minerals, tampoco debió pagar tributos. La suma

“no resultó gravada en el impuesto de primera categoría al momento de su percepción, pues de acuerdo con la legislación vigente a la fecha de la remesa, FIP Latin Minerals constituía un patrimonio de afectación, carente de personalidad jurídica, que no era sujeto de impuestos”, afirma el oficio del SII.

El documento agrega que recién cuando “las utilidades” sean recibidas por los contribuyentes finales, deben pagar impuestos.

Desde inicios de noviembre de 2021, CIPER viene rastreando la situación tributaria de la compraventa de Dominga. El 2 de noviembre el SII respondió por escrito a las preguntas enviadas por este medio. En esa respuesta subrayó que el pago de los impuestos finales debe hacerse cuando las personas naturales retiren los dividendos. Las personas naturales son las únicas que pagan impuesto global complementario, el que no aplica para sociedades o empresas:

“De acuerdo a la reserva tributaria que nos impone la Ley, podemos señalar que tanto la venta directa como la indirecta se ejecutaron dentro del marco normativo vigente en la época. En el caso de la venta indirecta (en Islas Vírgenes), por involucrar utilidades para los accionistas, las obligaciones tributarias de los contribuyentes finales deben completarse con el retiro de los dividendos asociados. Para ello, de acuerdo a la ley, en el momento del retiro deben tributar con Impuesto Global Complementario o Impuesto Adicional en la declaración de renta del período tributario en que sean retiradas”, indicaron desde el SII.

¿La familia Piñera Morel pagó el impuesto final? No está claro. Para ello tendrían que haber retirado los fondos alojados en el Fondo de Inversión Privado (FIP) Mediterráneo, a través del cual participaron en Dominga, y donde recibieron su parte por la venta del proyecto. Según archivos internos de Bancorp, Mediterráneo seguía activo durante 2021.

NOGUERA DECLARA QUE NO LO SABE

Nicolás Noguera es el ejecutivo de mayor confianza de los Piñera Morel. En 2002 ingresó como analista de inversiones al grupo Bancard, uno de los vehículos a través de los cuales la familia organiza sus negocios, en 2007 se hizo cargo de la cartera de inversiones de esa misma sociedad, y ya en 2008 comenzó a ocupar las gerencias generales de varias de las empresas de los Piñera. En las inversiones mineras en las que probaron suerte los Piñera de 2010 en adelante (

vea reportaje de CIPER), Noguera fue su representante de confianza en los directorios.

La firma del ejecutivo aparece en el contrato de compraventa por Dominga suscrito en las Islas Vírgenes Británicas. Y su correo electrónico aparece en los

emails, revisados por la Fiscalía, referidos a la negociación de los términos para la venta del proyecto minero.

En una extensa declaración judicial hecha en dos tandas y en calidad de testigo ante la fiscal Perivancich, entre el 26 de noviembre y el 1 de diciembre de 2021, se preguntó a Noguera si la compraventa de Dominga en las Islas Vírgenes había pagado tributos en Chile.

“Sé que el comprador pagó en dólares y que luego Minería Activa Uno vendió los dólares por pesos chilenos. Luego de esto, la mayor parte del precio se repartió como dividendo en pesos chilenos entre los accionistas de Minería Activa Uno. A FIP Mediterráneo le correspondió un total aproximado de US$35 millones (recibido en pesos) por reparto de dividendos. No soy abogado, esto es lo que entiendo en general. En Chile, los dividendos no generan impuestos de primera categoría; los dividendos se gravan con el impuesto global complementario. Por lo tanto, la tributación final depende de la naturaleza y usos que cada inversionista le haya dado a esos fondos”, señaló Noguera.

El ejecutivo agregó que era difícil determinar si se pagaron los impuestos finales por el dinero proveniente de la venta de Dominga, pues al ingresar al FIP Mediterráneo el monto se mezcló “en un mismo pozo” con dineros provenientes de otras inversiones:

“A la época existían otros registros tributarios que en la actualidad, pero, en general, las sociedades, personas y fondos tienen ciertas obligaciones de llevar registros. Al recibir un dividendo, este se tiene que registrar según te indican de dónde viene tal dividendo (si la renta ha pagado impuestos y en qué porcentaje). Al ir distribuyendo los recursos, estos van con su registro; eso significa un orden de imputación de los retiros, llegando todos a un mismo pozo en que se confunde el origen particular de esos recursos (de qué operación vienen). Esos recursos son utilizados de acuerdo a las necesidades de cada inversionista, a los que se les aplica la tributación que corresponde. No conozco ese detalle. Al ingresar al fondo se confunde con otros recursos preexistentes y es difícil saber en qué se invirtieron y en qué momento se devengó y pagó el impuesto global complementario”, declaró Noguera (el texto en paréntesis viene en la respuesta original).

Cuando a inicios de noviembre de 2021, antes de su declaración ante la Fiscalía, CIPER le preguntó a Noguera por el pago de impuestos por la compraventa de Dominga, su respuesta fue similar:

“En Chile tenemos un sistema de tributación semi integrado, que se ejecuta en las etapas que la ley establece. La pregunta sobre el pago efectivo de los impuestos finales por los dueños de una inversión no tiene sentido, en cuanto depende de los ingresos, negocios, actividades y decisiones individuales de cada uno de ellos”, señaló, en una respuesta por escrito.

La parte del negocio por la compraventa de Dominga que se ejecutó en Chile sí pagó los impuestos correspondientes, afirma el oficio reservado del SII.

Según la declaración anual de impuesto a la renta enviada por Minería Activa Uno al SII, se determinó un impuesto de primera categoría por

$993 millones: “Fue declarado y enterado por pago electrónico el 29 de abril de 2011, previa imputación de pagos provisionales mensuales efectuados en dicho periodo tributario”, señala el documento.

El oficio secreto del SII también responde otras preguntas de la Fiscalía, como si en Chile se considera a las Islas Vírgenes Británicas como un “régimen fiscal preferencial”. La respuesta fue sí: según una resolución del servicio de 2018, ese territorio “se encuentra incorporado al listado de jurisdicciones con régimen fiscal preferencial, para efectos de lo dispuesto en el artículo 41H de la Ley sobre Impuesto a la Renta”.

El SII agregó que, a noviembre del año pasado, se encontraba “realizando revisiones de riesgo, destinadas a verificar el cumplimiento tributario de los contribuyentes intervinientes en las operaciones consultadas y otras que pudiesen estar vinculadas a estas, con la información disponible en nuestras bases de datos y con la eventual nueva información que ha surgido de la investigación periodística difundida recientemente por CIPER”.

El requerimiento enviado por la Fiscalía al SII a fines de octubre del año pasado, incluyó pedirle al servicio evaluar la presentación de una denuncia o querella por los hechos revelados en el reportaje de CIPER y La Bot. Esto, porque solo el SII tiene la facultad de iniciar acciones judiciales cuando se trata de eventuales delitos tributarios y la Fiscalía no puede actuar de oficio. Así ocurrió en los casos de financiamiento político ilegal, donde –una vez que quedó expuesto que SQM había facilitado recursos para la precampaña presidencial de Michelle Bachelet– el Servicio de Impuestos Internos no continuó presentando querellas y denuncias, lo que impidió que el Ministerio Público siguiera investigando.

La fiscal Perivancich envió el reportaje de CIPER y La Bot al director del SII, Fernando Barraza, además de una serie de antecedentes, como la resolución del Ministerio Público que inició de oficio la investigación penal sobre este asunto y los informes recopilados durante la investigación judicial de 2016/2017, donde se indagó solo una parte de los antecedentes relacionados con la venta de Minera Dominga.

El abogado querellante en esta causa, Luis Mariano Rendón, señaló a CIPER que la arista tributaria debe seguir siendo investigada: “Debemos recordar que Piñera ha sido un artista consumado en materia de elusión de impuestos. Sus hazañas con empresas zombies han quedado en los anales de la especulación financiera en Chile”.

Fuente:

https://www.ciperchile.cl/2022/03/14/informe-reservado-del-sii-venta-de-dominga-en-paraiso-fiscal-no-pago-impuestos-cuando-el-dinero-llego-y-se-distribuyo-en-chile/1402

La sociedad Latin Minerals era controlada desde Chile por el Fondo de Inversión Privado (FIP) Latin Minerals, el que a su vez era propiedad de Minería Activa Uno. Fue analizando las declaraciones de ese fondo de inversión que el SII pudo desarmar la madeja tributaria de la operación. En el oficio que le envió a la fiscal Perivancich, el SII explica por qué la compraventa realizada en las Islas Vírgenes no tributó en Chile.

La sociedad Latin Minerals era controlada desde Chile por el Fondo de Inversión Privado (FIP) Latin Minerals, el que a su vez era propiedad de Minería Activa Uno. Fue analizando las declaraciones de ese fondo de inversión que el SII pudo desarmar la madeja tributaria de la operación. En el oficio que le envió a la fiscal Perivancich, el SII explica por qué la compraventa realizada en las Islas Vírgenes no tributó en Chile.